Allekirjoittanut ROI:n haastattelussa. Katso haastattelu tästä linkistä.

R.W.

Satunnaiskulkijan mukana osakemarkkinoilla - Jatkokertomus osakesijoittajan matkasta kohti taloudellista vapautta

Mitä menestyksekäs osakepoiminta vaatii ja

minkälaisia tuloksia osakepoiminnalla voi saavuttaa?

Allekirjoittanut LUT investin vieraana. Katso videopodcast tästä linkistä.

R.W.

Korona alkaa pian olla taakse jäänyttä elämää ja yritysten tuloksilla on vihdoin edellytykset palautua poikkeusolosuhteita edeltäneille tasoille. Mikäli analyytikkoennusteita ja johdon ohjeistuksia on uskominen, tästä on tulossa tulosmielessä erinomainen vuosi. Positiivinen sentimentti näkyy myös pörssissä. Nousukiito osakemarkkinoilla sen kuin jatkuu.

Vaikka monen yrityksen tulevaisuus on entistä valoisampi, sijoittajan riskit eivät ole kadonneet mihinkään. Kurssinousun jatkuessa osakkeet muuttuvat päivä päivältä kalliimmiksi ja aliarvostettujen yhtiöiden löytäminen alkaa olla jo lähes mahdotonta.

Viime aikoina on nähty myös viitteitä korkojen noususta. Taustalla on pelko inflaation kiihtymisestä. Kun korkopapereiden reaalituotto inflaation myötä laskee, sijoittajat eivät ole enää valmiit maksamaan aiempia hintoja. Inflaation kiihtyminen voi hyvin olla korkomarkkinoiden kuplan puhkaiseva katalyytti. Vaikka keskuspankki saa korkokeskustelussa paljon huomiota, sekään ei voi loputtomasti pitää korkomarkkinaa pystyssä. Ohjauskoroilla voi vaikuttaa lähinnä korkojen lyhyeen päähän. Pitkät korot tulevat mitä todennäköisemmin nousemaan selvästi, jos inflaatio pääsee valloilleen.

Tätä taustaa vasten osakkeiden arvostusriski on mielestäni nyt erityisen korkea. Osakkeiden nykyhinnat huomioivat kyllä yritysten paranevan tuloskehityksen, mutta markkina ei näytä antavan lainkaan painoarvoa mahdolliselle inflaation kiihtymiselle ja korkojen nousulle.

Tässä blogimerkinnässä tarkastelenkin aluksi Helsingin pörssin nykyistä arvostusta aiemmista kirjoituksistani tutuilla menetelmillä. Olen päivittänyt arvostuslaskelmani 26.4. kursseilla ja vuoden 2020 tilinpäätöstiedoilla. Blogimerkinnän lopussa käsittelen lyhyesti myös omaa salkkuani, sillä olen saanut viime aikoina paljon siihen liittyviä kysymyksiä. Olenko löytänyt enää näillä kurssitasoilla ostettavaa, ja mitä olen tehnyt kohtuullisen ison käteiskassani kanssa? Kerron oman salkkuni viime aikojen liikkeistä ja poimin lyhyeen tarkasteluun myös muutaman yksittäisen osakkeen.

Tarkastelin Helsingin pörssin arvostusta viime syksynä ja arvioin useilla eri menetelmillä pörssin olevan tuolloin 10 prosenttia yliarvostettu (ks. Nordnetin blogi 8/2020). Tätä ennen olin esittänyt näkemykseni pörssin arvostuksesta saman vuoden keväällä (ks. Sijoitustiedon kolumni 4/2020). Tuolloin aliarvostus oli P/E-luvulla noin 9 prosenttia. P/B-luvulla pidin pörssiä neutraalisti hinnoiteltuna.

Yksi tuolloin käyttämistäni arvostusmenetelmistä perustui niin sanotun normaalin P/E-luvun laskentaan. Menetelmässä indeksille lasketaan normaali P/E, jota verrataan yhtiöiden nykyhetken markkina-arvoilla laskettuun P/E-lukuun (nykyinen P/E). En mene tälläkään kertaa laskentaan sen tarkemmin, vaan suosittelen lukemaan vanhoja kirjoituksiani, jos menetelmän tekniset yksityiskohdat kiinnostavat (ks. Nordnetin blogi 4/2018 ja Sijoitustiedon kolumni 8/2019). Lyhyesti sanottuna normaali P/E pyrkii kuvaamaan indeksin fundamenttiperusteisesti oikeaa (neutraalia) arvostustasoa. Tällä kurssitasolla tehdyn indeksisijoituksen voi odottaa tuottavan pörssin pitkän aikavälin keskiarvon mukaisesti, nimellisesti noin 9 prosenttia vuodessa. Olen määrittänyt vanhoissa kirjoituksissani Helsingin pörssin normaaliksi P/E-luvuksi 16,4 (ks. Nordnetin blogi 4/2018).

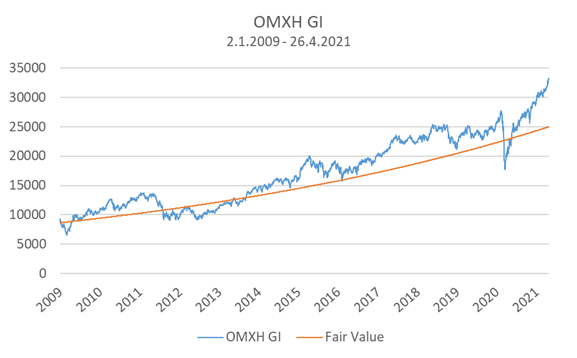

OMXHGI-indeksin pistelukema on tätä kirjoittaessa 33248. Koska normaalia P/E-lukua vastaava indeksilukema on vain 24981, Helsingin pörssiä voi pitää 33 prosenttia yliarvostettuna (ks. kuva 1). Mielenkiintoiseksi vertailukohdaksi voidaan ottaa koronakuopan pohja viime vuoden maaliskuulta. Silloin Helsingin pörssi oli mallini mukaan 21 prosenttia aliarvostettu (16.3.2020). Nykyisen kaltaista yli 30 prosentin yliarvostusta on saatu todistaa edellisen kerran kesällä 2017, jolloin kurssit kävivät hetkellisesti yhtä korkealla arvostustasolla. Vastaavaa pidempikestoista yliarvostusjaksoa saa hakea niinkin kaukaa kuin keväästä 2015 (huomioi, ettei kuvan 1 asteikko ole logaritminen, joten tämän hetken yliarvostus näyttää poikkeuksellisen suurelta).

Kuva 1. Helsingin pörssin tuottoindeksin (OMXHGI) kehitys ja indeksin neutraali arvostustaso (fair value) 2.1.2009 – 26.4.2021.

Seuraan pörssin arvostuksen kehitystä säännöllisesti myös P/B-luvun avulla. Yksi tapani soveltaa P/B-lukua koko markkinan arvostuksen haarukoimiseen on laskea seurannassani olevien yhtiöiden (noin 50 yhtiötä) P/B-lukujen mediaani tai keskiarvo. Pidän mediaanin laskemista parempana vaihtoehtona, sillä yksittäiset ”poikkeukset” vääristävät helposti keskiarvoa. Seurannassani olevien yhtiöiden P/B-lukujen mediaani on tällä hetkellä 2,4. Tunnusluvun pidemmän aikavälin keskiarvo (ja mediaani) on 1,8, joten myös tällä mittarilla Helsingin pörssiä voi pitää 33 prosenttia yliarvostettuna. Jos neutraalina vertailukohtana käytetään P/B-lukua 2,0 (tämä voidaan perustella yritysten liiketoimintamallien kehittymisellä vähemmän pääomaa sitoviksi), yliarvostus on ”vain” 20 prosenttia. Joka tapauksessa Helsingin pörssin arvostusta voi pitää molempien mittarien perusteella hyvin haastavana.

Kuten olen eri yhteyksissä aiemminkin todennut, suhtaudun osakemarkkinoihin tällä hetkellä hyvin varovaisesti. Kuten edellä esitetyt arvostuslaskelmat osoittavat, osakkeiden pitkän aikavälin tuotto-odotus on kotipörssissämme erittäin heikko (arvostus on paras mittari pitkän aikavälin tuottojen ennustamiseen). Tilanne ei ole pitkäjänteisen sijoittajan kannalta sen otollisempi muillakaan markkinoilla (joitakin yksittäisiä korkeamman riskin markkinoita lukuun ottamatta).

Yksikään seurannassani oleva yhtiö ei ole tällä hetkellä lähelläkään houkuttelevaa arvostustasoa. Jos osakkeet eivät yksinkertaisesti enää kurssien noustua tarjoa riittävää kompensaatiota suhteessa riskiin, miksi ottaisin riskiä samalla tavalla kuin aikaisemmin. Viimeisimmät suorat osakeostoni ovat viime vuoden keväältä, jolloin hankin salkkuuni lisää Fortumin, Konecranesin ja Nokian renkaiden osakkeita (koronaromahduksen aikaisia salkkuliikkeitäni olen kuvannut aiemmin Sijoitustiedon blogissa mm. tässä ja tässä). Jokainen yhtiöistä kuuluu mielestäni edelleen salkkuni parhaimmistoon, mutta hinnat ovat yksinkertaisesti karanneet liian korkeiksi. Fortumin kurssi huitelee tätä kirjoittaessa päälle 23 eurossa, Konecranesin lähes 41 eurossa ja Nokian Renkaiden 31 eurossa.

Fortumin 2020 tilinpäätöstietojen perusteella päivittämäni käypä arvo on 20 euron tietämillä (ks. vuoden takainen analyysini: Nordnetin blogi 4/2020), joten pidän osaketta 15 prosenttia yliarvostettuna. Oma poikkeuksellisen korkea tuottovaatimukseni huomioiden kurssin tulisi laskea lähelle edellisiä ostohintojani (12,50 euroa), jotta jatkaisin osto-ohjelmaani.

Konecranesin päivitetty käypä arvo on omissa papereissani noin 35 euroa, joten näkemykseeni perustuva yliarvostus on 17 prosenttia. Oman osto-ohjelmani aloitushintaa saa kuitenkin hakea niinkin matalalta kuin 25 eurosta. Ostojeni aloitushinta voi tosiaan tuntua matalalta, mutta kuten hyvin muistamme, osaketta sai tankattua viime vuoden keväällä useamman viikon ajan 14-15 eurolla. En osaa ennustaa saako osaketta enää koskaan näin halvalla, mutta osto-ohjelman jatkumisen suhteen olen luottavainen. Sykliset konepajat tulevat heilumaan jatkossakin. Sijoittajan on vain oltava kärsivällinen ja iskettävä kiinni oikeaan aikaan.

Suosikkiyhtiöistäni Nokian Renkaat on näkemykseni mukaan lähimpänä käypää arvoaan, joksi olen määrittänyt vajaa 30 euroa. Mahdollisen kurssilaskun yhteydessä oma osto-ohjelmani käynnistyy kuitenkin vasta lähempänä 20 euron hintatasoa. Pahimman koronarytinän aikoihin sain hankittua tätäkin laatuyhtiötä useamman ostoerän verran, kun kurssi pysytteli viikkojen ajan selvästi alle 20 euron.

Muista sijoituksistani mainittakoon Exel Composites ja Adapteo. Exel vaikutti pitkään ikuiselta lupaukselta niin liiketoiminnan kuin osakekurssinkin suhteen. Tulos ei vastannut potentiaaliaan ja arvostus mateli. Viime kuukausien kehitys on kuitenkin ollut lupaavaa ja uskonkin, että pysyvä käänne on nyt nähty. Koronakuopassa kurssi kävi alimmillaan alle 4 eurossa ja oma keskihankintahintanikin on vuosien saatossa muodostunut kohtuullisen matalaksi, vajaaseen 5 euroon. Tätä kirjoittaessa osake noteerataan jo päälle 10 euron. Osakkeiden myymiselle ei kuitenkaan ole kovasta kurssirallista huolimatta mitään syytä. Exel on hieno esimerkki laadukkaasta pienyhtiöstä, jonka tulevaisuuden näkymät ovat erinomaiset.

Adapteo ei kuulu salkkuni suurimpien sijoitusten joukkoon, mutta osakkeen viime aikojen liikkeet ovat olleet mielenkiintoisia. Siirtokelpoisten tilojen vuokraukseen keskittyvä Adapteo syntyi vuonna 2019 Cramon jakautumisessa. Eriskummallista oli, että yhtiö listattiin vain Tukholmaan, vaikka valtaosa sijoittajista on suomalaisia. Näin ollen suomalaissijoittajien kaupankäynti osakkeella vaikeutui. Tämä ei ole voinut olla näkymättä yhtiön arvostuksessa. Alimmillaan osake kävi koronakuopassa vain reilussa 60 kruunussa, mutta on sen jälkeen noussut lähes 120 kruunuun. Siirtokelpoiset tilat oli mielestäni aikoinaan Cramon kiinnostavin osa, mutta menetin suurimman mielenkiintoni spinnattuun yhtiöön listautumissekoilun takia. Yhtiötä ollaan kuitenkin rinnakkaislistaamassa Helsinkiin, joten aion jatkossa seurata sen kehitystä aiempaa aktiivisemmin.

Kuten todettu, suorat osakeostoni ovat olleet viime kevään alennusmyyntien jälkeen kokonaan jäissä. Jottei osakepainoni kuitenkaan laskisi liian matalalle, olen allokoinut osinkoja ja muuta tulovirtaa indeksi- ja ETF-rahastoihin. Osakepainoni on tavoitteeseeni nähden turhan matala, noin 60 prosenttia (ks. Sijoitustiedon kolumni 2/2021), enkä halua pudottaa sitä yhtään enempää. Yritän ottaa näkemystä yksittäisten osakkeiden suhteen ja ostaa vain riittävän suurella turvamarginaalilla (riittävän edullisesti), mutta salkkuni rahastosijoitusten osuutta pyrin täydentämään tasaisesti kuukaudesta toiseen. Näin ollen en jää kokonaan kelkasta, vaikka markkinoiden yliarvostus paisuisi entisestään.

Suorat osakesijoitukseni keskittyvät valtaosin Suomeen, mutta rahastojen puolella pyrin mahdollisimman hyvään maailmanlaajuiseen hajautukseen. Olen kuitenkin aina ylipainottanut kehittyviä markkinoita. Viime vuosien perusteella tämä ei ole ollut kovin tuottava ”tilttaus”, mutta sitä suuremmalla syyllä olen lisännyt entisestään panoksiani näille markkinoilla (value averaging). Kun puhutaan kokonaisista markkinoista tai sijoitustyyleistä, omaisuusluokkien tuotoilla on ennen pitkää taipumus hakeutua kohti keskiarvoa.

Samaan keskiarvoistumisilmiöön ja value averaging -strategiaani luottaen olen panostanut viime aikoina myös pienten arvoyhtiöiden omaisuusluokkaan. Pitkän aikavälin akateeminen evidenssi omaisuusluokan ylituottojen puolesta on melko kiistatonta. Tästä huolimatta pienet arvoyhtiöt ovat tuottaneet jo useita vuosia hyvin heikosti. Viime vuodet ovat olleet isojen kasvuyhtiöiden voittokulkua. Jossain vaiheessa suunta mitä todennäköisemmin kääntyy. Viime kuukausina on jo alettu puhua arvoyhtiöiden rotaatiosta ja sitä onkin pienessä mittakaavassa jo nähty. ”Arvotoimialoiksi” luokiteltavat energia- ja pankkisektori ovat olleet alkuvuoden voittajia. Viime vuonna kumpikin ala löytyi tuottolistan pohjalta. En kuitenkaan vielä tämän perusteella julistaisi arvoyhtiöiden voittokulkua alkaneeksi. Kasvuyhtiöt voivat hyvinkin jyrätä vielä vuosia.

Sijoittaminen on kuitenkin elinikäinen harrastus (ainakin minulle), joten tuulen suunta ehtii kääntyä useaan kertaan. Hyvin pitkällä aikavälillä arvoyhtiöiden kuuluu tuottaa kasvuyhtiöitä paremmin ja pienten yhtiöiden suuria yhtiöitä paremmin (ihan samalla tavalla kuin osakkeiden kuuluu tuottaa korkopapereita paremmin). Näiden sijoittamisen peruslainalaisuuksien varaan on helppo tukeutua, olipa meno markkinoilla kuinka hullua tahansa.

R.W.

____

Kirjoitus on julkaistu alunperin Nordnet Blogissa:

https://blogi.nordnet.fi/katsaus-osakemarkkinoiden-arvostukseen-ja-omaan-salkkuun/

____

Sijoituskirjapaketti tarjouksessa 30.4.2021 asti

Nordnetin kautta saa nyt tilata kuuden sijoituskirjan paketin yhteishintaan 89,90 euroa (sisältäen alv:n ja postituksen Suomeen, paketin normaalihinta 119,90 euroa). Kirjapakettiin kuuluvat kirjat Pikkuguru, Arvoguru, Laatuguru, Sijoita kuin guru, Hajauta tai hajoa ja Hyvästä yhtiöstä hyvään sijoitukseen.

→ Siirry sijoituskirjapaketin tilaussivulle.

→ Sijoituskirjapaketin esittelysivulle (sisältää mm. lukija-arvioita ja videoesittelyjä).

Disclaimer

Sijoitusneuvonta on luvanvaraista toimintaa. Tässä kirjoituksessa esitetyt ajatukset eivät ole sijoitusneuvoja. Kukaan ei voi antaa oikeita neuvoja tuntematta sijoittajan taloudellista tilannetta, sijoitushorisonttia, riskinsietokykyä tai muita hänen sijoitussuunnitelmansa yksityiskohtia. Pelkästään yhden kirjoituksen välityksellä ei ole myöskään mahdollista käsitellä sijoituskohteita sillä tarkkuudella kuin jokaisen sijoittajan tulisi tehdä ennen sijoituspäätöksen tekoa.

Aloitin sijoittamisen parikymppisenä

opiskelijana vuonna 2001, kun ilma vielä pihisi pois it-kuplan paisuttaneista

osakkeista. Aina voi todeta, että olisi pitänyt aloittaa vieläkin aikaisemmin,

mutta perhe- tai kaveripiirissäni ei vielä tuolloin ollut sijoittajia, jotka

olisivat näyttäneet esimerkkiä.

Kaupallinen yhteistyö Lysan kanssa (*kirjoitus sisältää mainoslinkkejä)