Ajattelin jakaa pohdintaani Nokian Renkaista, kun taidat itsekin sitä omistaa ja olet lisäillytkin viime aikoina. Tilinpäätöstiedotteen ollessa markkinoille pettymys, aloin itsekin epäillä, miten tässä käy. Kuitenkin kokosin itselleni taas faktat tiskiin ja ajattelin rationaalisesti tunteiden sijaan enkä lähtenyt hötkyilyyn mukaan. Voit lukea Inderesin foorumille kirjoittamiani ajatuksia tästä.

Millaisia ajatuksia sinulla on, oletko jostain optimistisempi tai pessimistisempi kuin minä? Muistan jostain, että pidit 10 euron rajaa hyvänä ostojen aloituksena. Itse pidin myös, kun aloitin ostot vuoden 2022 lopussa, mutta itselläni on hieman löyhempi tuottovaade (11%), joten olet ehkä tuloksen suhteen optimistisempi, tai olit ainakin taannoin.

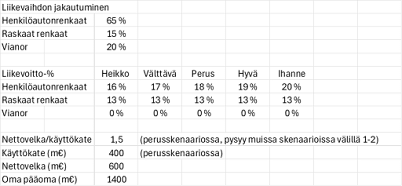

Ihanneskenaario vastaa yhtiön omia tavoitteita (liikevaihto 2000 m€, liikevoittomarginaali 15 %, sijoitetun pääoman kiertonopeus 1,00). Näihin lukuihin (tai lähinnä marginaaliin) en kyllä mitenkään jaksa uskoa, mutta ymmärrän kyllä, että johdon tulee pitää tavoitteet korkealla. Konsernin liikevoittomarginaalitavoitteen toteutuminen edellyttää Henkilönautonrenkailta noin 20 % marginaalia (jos oletetaan Raskaille renkaille 13 % ja Vianorille 0 %, kuten sinäkin olet ajatellut), mikä toki näyttää matalalta vanhoina hyvinä aikoina saavutettuun 25-30 %:iin verrattuna. Mutta jos vertaa kilpailijoihin, tavoite on kova, enkä usko sen toteutuvan, kun Venäjän huipputehokasta tehdasta ei enää ole. Kuten taulukosta näet, vahvassa skenaariossa EPS on noin 1,50 € ja ROE noin 15 %.

Oma perusskenaarioni on yhtiön tavoitteiden alapuolella,

mutta parempi kuin sinulla. Siinä Henkilöautonrenkaiden

liikevoittomarginaali (18 %) on hieman pääkilpailijoita parempi. Perustelen

tätä brändin hinnoitteluvoimalla ja kilpailijoita paremmalla tuotemixillä. Perusskenaarioni

siis olettaa, että jonkinlainen kilpailuetu säilyy, vaikkakaan ei yhtä vahvana

kuin aiemmin (ei Venäjän tehokasta tuotantoa). Perusskenaariossa EPS on noin

1,20 € ja ROE noin 12 %.

Oma heikko skenaarioni on aika lähellä sinun

perusskenaariotasi. Siinä Henkilöautonrenkaiden liikevoittomarginaali (16 %) on

muiden premium-rengasvalmistajien tasolla. Tässä siis oletan, ettei mitään

varsinaista kilpailuetua enää ole (EPS noin 0,90 € ja ROE noin 9 %).

Uskon yhtiön kasvavan vuoden 2027 jälkeen (kun

normaalivolyymi saavutettu) markkinan (talouskasvun) mukana, mutta en laske

mitään sen varaan. Siksi arvonmääritykseni perustuu tässä epävarmassa

tilanteessa nimenomaan tulosvoiman arvoon (EPV=EPS/tuottovaatimus). Pidemmän

aikavälin kasvun voi siten ajatella turvamarginaaliksi. Toisaalta ROE on vain

vähän yli tuottovaatimuksen, joten kasvun vaikutus ei ole kovin suuri. Jos

markkinan tuottovaatimus on 10 %, osakkeen arvo (EPV) on perusskenaariossa 12 € (1,20/10%). Huomaa, että tämä kuvaa tilannetta vuonna 2027.

Diskonttaamalla saadaan osakkeen tämän hetken arvoksi noin 10 €. Toisaalta

kasvun arvo (jota en siis nyt ole huomioinut laskelmissa) on noin 2 € osakkeelta, joten sen lisääminen johtaisi takaisin tuohon 12 €:oon.

Alla olevasta taulukosta näet, miten osakkeen arvo (EPV vuonna 2027) riippuu tuottovaatimuksesta ja EPS-oletuksesta. Koska oma tuottovaatimukseni on 12 %, pidin 10 € kurssia hyvänä ostojen aloitustasona (kun huomioin aikaisemmin myös kasvun). Nykyisellä noin 6 € kurssilla tuotto-odotus on jo lähes 20 % (perusskenaariossani, jossa EPS siis 1,20 €). Heikossa skenaariossani tuotto-odotus on nykyhinnalla 15 %:n tietämillä.

Ihan hauska sattuma, että osakkeen arvon (EPV), EPS:n ja ROE:n välillä on tässä Nokian Renkaiden tapauksessa helposti muistettava yhteys: EPV = 10 x EPS = 100 x ROE (eli vastaavasti EPS = 10 x ROE). Tämä johtuu tietysti siitä, että käyttämäni markkinoiden tuottovaatimus on 10 % ja oma pääoma sattuu olemaan noin 10 € per osake. Tämän tyyppiset muistisäännöt ovat hyviä, kun yritän nopeasti hahmottaa, miten muutokset oletuksissa vaikuttavat osakkeen arvoon.

Toki ROE riippuu pääomarakenteesta, mutta pidän siihen

liittyviä oletuksiani (oma pääoma 1400 m€ eli edellä mainittu noin 10 € per

osake ja nettovelka 600 m€) hyvin luotettavina perustuen nykytilanteeseen ja

yhtiön tavoittelemaan nettovelan ja käyttökatteen suhteeseen (1-2). Olit

käyttänyt itse 9,2 € osakekohtaista omaa pääomaa, mutta se on vähän

alakanttiin, kun huomioidaan yhtiön tuloskehitys vuoteen 2027 asti

(nettotuloshan kumuloituu omaan pääomaan). Tämä on toki pikkuasia, eikä vaikuta

arvonmääritykseen, kuten itsekin toteat (jos tasearvo muuttuu, myös ROE muuttuu,

ja osakkeen arvo säilyy ennallaan).

Viimeisin kvartaalitulos oli toki pettymys, mutta ei se isoa kuvaa juurikaan muuta. Markkina reagoi siihen mielestäni vähän turhan voimakkaasti. Toisaalta tämä on ihan ymmärrettävää, sillä markkinan tähtäin on niin lyhyt. Sama pätee myös analyytikoihin. Kun kurssi tippuu, ennusteita lasketaan, jotta tavoitehinta ei poikkea kurssista liikaa. Meidän yksityissijoittajien ei onneksi tarvitse pelata tällaista peliä.

Rehellisyyden nimissä on silti todettava, että aiemmin pidin perusskenaariota selvästi todennäköisimpänä, mutta heikko skenaario on nykytiedon valossa varmasti ihan yhtä mahdollinen. Mutta kuten todettu, tuotto-odotus olisi senkin toteutuessa selvästi yli tuottovaatimukseni.

Olen hahmotellut myös "katastrofiskenaarioita", joissa muut oletukset ovat edellä kuvatun heikon skenaarion mukaiset, mutta Henkilöautonrenkaiden liikevoittomarginaali jää samalle tasolle kuin edullisempiin tuotesegmentteihin keskittyvillä valmistajilla. Esimerkiksi 11 % marginaalilla konsernin liikevoitto jäisi noin 9 %:iin ja EPV vastaisi nykykurssia (markkinoiden 10 % tuottovaatimuksella). Näin matala Henkilöautonrenkaiden marginaali olisi jopa alle Raskaiden renkaiden marginaalin, mikä ei tietenkään ole realistinen oletus.

Jos vähän yksinkertaistaa, sijoituksen onnistuminen ratkeaa siihen, mille tasolle Henkilöautonrenkaiden marginaali lopulta nousee. Heikoimpien skenaarioiden oletukset ovat kuitenkin sen verran maltillisia, että vähintään niiden pitäisi olla saavutettavissa ilman ihmesuorituksia. Alihankinta on etenkin tässä tilanteessa (kun toimittajat tietävät asiakkaansa olevan pakkoraossa) todella heikosti kannattavaa, joten marginaalin luulisi parantuvan selvästi jo pelkästään sillä, että Romanian tehdas saadaan täysimääräisesti käyttöön. Tuotemixin optimointi ja hinnoittelukysymykset ovat sitten asia erikseen ja niissä onnistuminen on vain plussaa.

Pyörittelit omassa analyysissäsi myös hyväksyttävää P/B-lukua. Koska kasvuoletukseni on nolla, alla olevat luvut ovat vähän matalammat kuin sinulla. Johtopäätös on luonnollisesti ihan sama kuin edellä. Jos perusskenaarioni mukainen ROE (12 %) toteutuu, nykyarvostuksella (P/B 0,6 - 0,7) tehty sijoitus tulee tuottamaan lähemmäs 20 % vuodessa (siis keskimäärin suhdanteen yli niin pitkään kuin yhtiö kykenee tuon suuruiseen oman pääoman tuottoon).

Tässä casessa on paljon samaa kuin sijoituksissani, jotka ovat jälkikäteen osoittautuneet kaikkein tuottoisimmiksi. Parhaissa sijoituscaseissa tuotto-riskiprofiili ei ole symmetrinen: hyvin heikon skenaarion toteutuessa saa suunnilleen markkinatuoton, mutta samaan aikaan on hyvin realistinen mahdollisuus todella korkeaan tuottoon. Kuten luvut osoittavat, osakekurssin tuplaantuminen ei ole tässä tapauksessa mitenkään kaukaa haettua.

Mikään ei tietenkään ole sijoittamisessa varmaa, ja vasta parin vuoden päästä nähdään, miten tässä käy. Tällainen ”veto” kannattaa sijoittajan kuitenkin aina ottaa (jos siis luottaa kuvattujen oletusten realistisuuteen), eikä päätöksen hyvyys tai huonous riipu lainkaan lopputuloksesta. Kun on hajauttanut useampaan epäsymmetrisen tuotto-riskiprofiilin caseen, yksittäiset epäonnistumiset eivät haittaa. Ne kuuluvat peliin ja ne tulee hyväksyä. Riittää kun on useammin oikeassa kuin väärässä.

R.W.

____

Sijoittamisessa monen haasteena on järjestelmällisyyden ja selkeän suunnitelman puute. Kaipaatko sijoitustoimintaasi systemaattisuutta ja oletko valmis viemään sijoitusstrategiasi seuraavalle tasolle? Haluatko saavuttaa taloudellisen turvan ja vapauden sijoittamalla osakkeisiin?

Olen kehittänyt yhdessä talousvalmentaja Nina Nordlundin kanssa osakesijoittamisen valmennusohjelman, joka on suunniteltu vastaamaan juuri tällaisiin tarpeisiin. Jos olet kiinnostunut, haluamme keskustella kanssasi lisää ja selvittää, onko valmennuksemme juuri sinulle sopiva.

Voit varata keskusteluajan täältä tai lukea valmennuksesta lisää täältä!

%20(2).png)

.png)